Ceny nehnuteľností vo svete rastú, výnimkou nie je ani Česká republika. Dôsledkom je zhoršujúca sa dostupnosť vlastného bývania vrátane šance na získanie hypotéky. Riešením by podľa niektorých bánk mohli byť úvery na viac ako 30 rokov, čo by ľuďom znížilo splátky a hypotéku by si tým pádom mohli dovoliť. Česká národná banka (ČNB) je však proti.

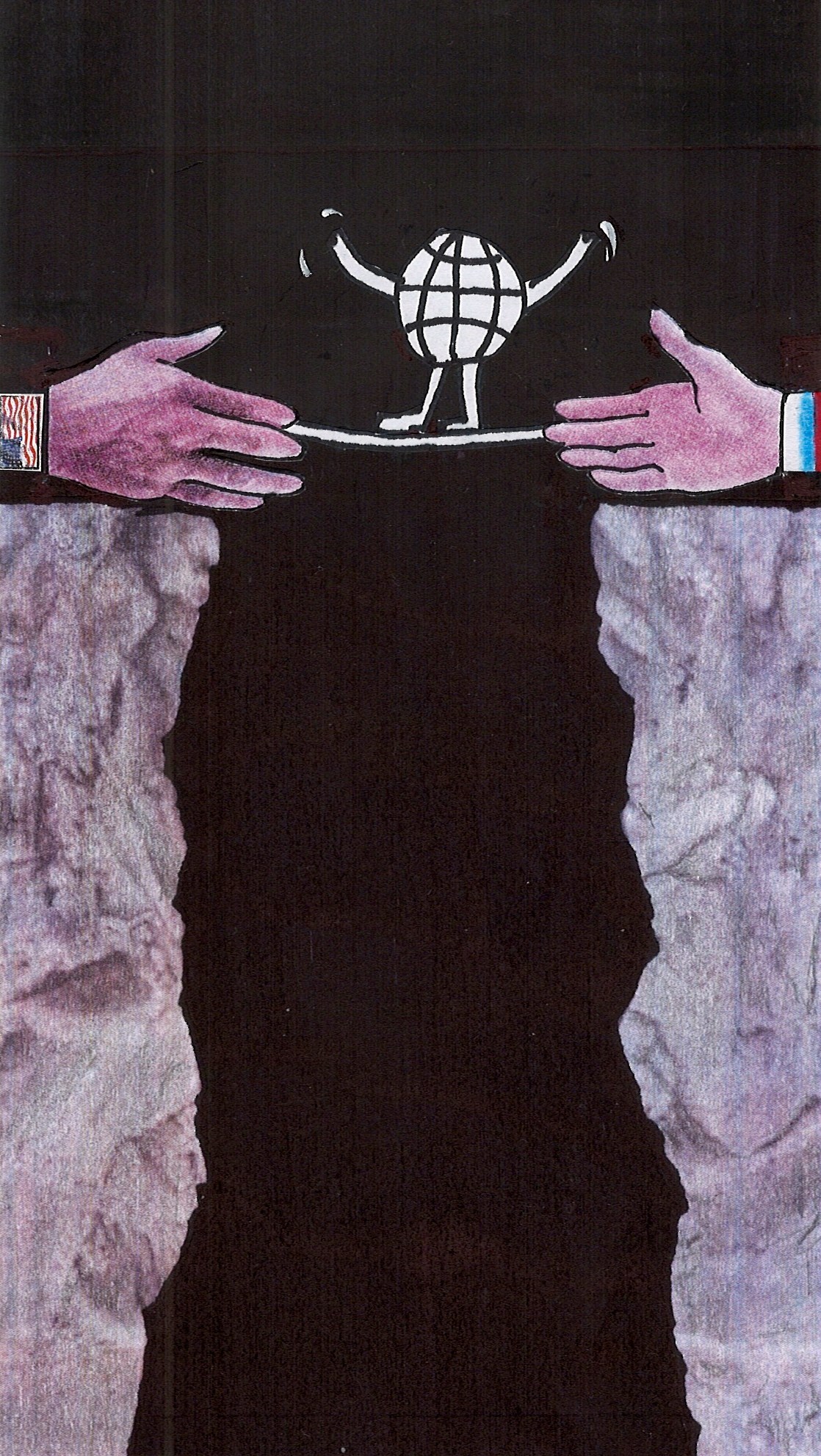

V bankových kruhoch sa hovorí aj o viacgeneračných hypotékach ešte s výrazne dlhším obdobím splatnosti, čo by ľuďom znížilo nároky na výšku potrebného príjmu. „Ak by sa obdobie splatnosti úveru na bývanie predĺžilo napríklad na 50 rokov, na jeho splácaní by sa mohli podieľať rodičia s deťmi.

Téma viacgeneračných hypoték otvorila ako prvá Česká sporiteľňa, zatiaľ však iba v úrovni úvah a debát,“ uviedla pre český denník Právo Veronika Hegrová zo spoločnosti Hyponamiru.cz.

ČNB bankám z pozície regulátora trhu odporúča maximálne obdobie splatnosti hypoték 30 rokov. Túto splatnosť dnes už ponúkajú prakticky všetky české banky. „Jediná mBank ponúka splatnosť až 40 rokov, má to však svoje pravidlá a špecifiká.

Hypoték s takouto dlhou splatnosťou môže mBank poskytnúť len obmedzený počet v rámci regulácie ČNB a tiež v rámci pravidiel stanovených poľskou centrálou banky,“ upresnila Hegrová.

Česká sporiteľňa nedávno uviedla, že éra nízkych úrokov u hypoték končí, porastú sadzby aj ceny nehnuteľností. „Ak prirátame prudké zvýšenie cien stavebných materiálov, je jasné, že dostupnosť nového bývania sa bude v nasledujúcich mesiacoch výrazne zhoršovať.

Aj preto chceme v spolupráci s ČNB a komerčnými bankami hľadať riešenie, ako klientom so získaním úveru pomôcť. Jedna z ciest môže byť posunutie dĺžky poskytnutia hypotéky na obdobie dlhšie ako 30 rokov,“ hovorí Filip Belant z Českej sporiteľne.

Tieto úvahy však budú v centrálnej banke pravdepodobne čoskoro zmetené zo stola. ČNB už šesť rokov bankám de facto nariaďuje, aby dĺžka splatnosti hypotekárneho úveru nepresahovala horizont ekonomickej aktivity klienta či životnosti nehnuteľnosti.

„Splatnosť dlhšia ako 30 rokov by často znamenala, že splácanie úveru by zasiahlo celý horizont ekonomickej aktivity dlžníka alebo ho presiahlo, čo je vysoko rizikový prístup s ohľadom na neistotu jeho budúcej príjmovej situácie,“ povedala Právu hovorkyňa ČNB Petra Vodstrčilová.

O zmene prístupu tak ČNB podľa nej neuvažuje. „Predlžovanie obdobia splatnosti hypotekárnych úverov nie je cestou k lepšej dostupnosti bývania. Viedlo by k nárastu cien nehnuteľností, pre obstaranie ktorých by sa museli rodiny ešte viac zadlžovať,“ dodala Vodstrčilová. V minulosti bolo štandardom poskytovanie hypoték maximálne na 20 až 25 rokov, v poslednom čase však banky ich splácanie natiahli na tridsať rokov.

„Predlžovanie doby splatnosti hypotekárneho úveru nad 30 rokov je možné považovať za spôsob obchádzania požiadaviek na schopnosť žiadateľa splácať úver z hľadiska jeho príjmov. Ak by takáto prax bola bežná, celý systém by sa stal oveľa viac rizikovým,“ doplnila Vodstrčilová.

Ako dodala, súčasná česká legislatíva umožňuje ČNB účinne obmedziť tento typ rizika prostredníctvom stanovenia horného limitu ukazovateľa DTI (pomer výšky dlhu a čistého príjmu žiadateľa o úver).

V niektorých európskych krajinách (napríklad v Holandsku, Dánsku či Švédsku) bola v minulosti uplatňovaná možnosť, že istina úveru mohla byť splácaná až vo vzdialenej budúcnosti, čím sa splatnosť predlžovala na dlhé desiatky rokov.

Umožnilo to síce poskytovať vysoké úvery, ktoré však pomáhali hnať ceny nehnuteľností nahor, takže konečným výsledkom bol výrazný nárast zadlženosti domácností, ktorý sa stal zdrojom zraniteľnosti bankového sektora, najmä pri náraste úrokových sadzieb. „V posledných rokoch preto národné orgány tieto prax obmedzujú či zakazujú,“ konštatovala hovorkyňa ČNB.

Veronika Hegrová z Hyponamiru.cz usudzuje, že viacgeneračné hypotéky by mohli pomôcť širším vrstvám populácie k vlastnému bývaniu, zároveň upozorňuje aj na nevýhody. „Jednou z nich je možná nezodpovednosť, konkrétne v tom, že by si dospelý človek bral hypotéku s vedomím, že keď ju nesplatia, postarajú sa o jej zaplatenie deti,“ upozornila expertka.

Ďalšou nevýhodou kombinácie nízkej splátky a veľmi dlhého obdobia splatnosti je podľa nej aj to, že nehnuteľnosť v konečnom súčte vyjde oveľa drahšie ako pri hypotéke so splatnosťou do 30 rokov.

Viacgeneračné hypotéky by navyše aj podľa nej boli viac rizikové aj pre samotné banky. „Pri veľmi dlhom čase splatnosti úveru na bývanie sa totiž mení nielen hodnota založenej nehnuteľnosti, ale aj finančná situácia majiteľa hypotéky. Banky by tieto riziká určite premietli do výšky úrokových sadzieb,“ uzavrela Hegrová.